毫无疑问疫情爆发影响原油需求面,但如何体现在价差上

全能投资账户

| 美原油&布伦特原油开户

| 原油交易策略 | 外盘开户

| 外盘配资 | 猎豹原油·黄金·恒指喊单机器人

| 芝商所开户

交易时间网2020年02月12日讯——今天我们来谈谈疫情对原油跨区价差的影响。

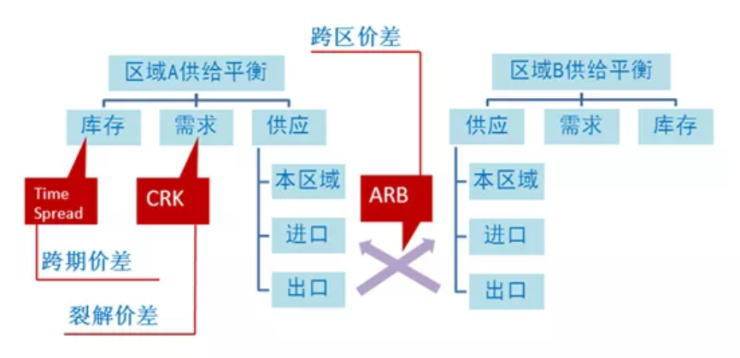

跨区贸易是调节产地和消费地供求矛盾的核心手段,推动跨区贸易的价差是跨区价差。两个地区之间跨区价差扩大的一定程度后,跨区贸易就有利可图;通过简单的图示模型,可以看出,跨区套利是区域边际的供给。分析时,根据必要参数计算跨区套利利润为零的跨区价差,就是跨区套利窗口开启的临界点(跨区价差阀值)。

谈跨区,要梳理出基本面的核心地区以及各地区的有效基准原油。目前全球基准原油的格局:市场上交易活跃性大的基准原油是4大区的5个油种。

第一是WTI原油期货,是为美加基本面的综合反映;

二是Brent原油期货,是为西北欧地区原油供需基本面的反映;

第三是中东地区的基准原油,DME阿曼(Oman)期货和PLATTS迪拜(Dubai)原油现货+远期掉期;

第四中国上海原油期货当之无愧。

这4大地区,是全球原油基本面的核心地区,亚太、北美、欧洲是全球石油消费的主体;北美、欧洲、中东是供应的主体。

一、东西价差

按照地理的距离,先切东西,东边是中东+亚太,西边就是北美+欧洲。西边油多,前面讲过;东边整体看,油反而是不够的,尽管中东是最大的石油输出地,但是都喂不饱一个亚太。因此,东强西弱的格局下,西边的油扣除品质差异,要便宜,以便能够覆盖运输成本。

东西价差,建议目前仍然采用BRENT与Dubai的价差来衡量,考虑到很多人找不到Dubai的价格数据,建议用DME阿曼期货的价格来替代。怎么来考量和评估东西价差呢。

如果Brent和阿曼的价差大于1.5美元/桶(个人推荐参考值),就意味着北海到远东的Brent原油相对中东到远东的阿曼原油就没有性价比,炼厂就会偏向采购中东现货原油,这就是意味着西向东套利窗口的关闭。套利窗口的关闭,对于输出地而言,就是供给增加;对于输入地而言,就是供给减少。

显然,合理假设疫情是短期的,对需求的冲击就是有时限的,但也不是说就1天2天就结束。从产业的实际应对角度看,可能是2-3个月的冲击。也就是说,目前的疫情影响下,不仅仅是对基准原油的月差有影响,对跨区的价差也能产生影响。很可能导致Brent和阿曼的价差从持平扩大到1.5美元/桶以上。

技术细节上,建议就用ICE Brent首行期货对DME阿曼首行期货进行对比。国内文华财经没有DME

阿曼的价格,我个人用的是金凯迅。非实时数据,可以到迪拜商品交易所DME的网站上去查。

二、跨大西洋价差

考虑到西弱的重要因素是美国页岩油的增产和美国原油的出口,因此不要仅仅关注Brent对迪拜或者阿曼的价差。还要看看最有名的跨大西洋价差:WTI和Brent的价差。

美国多余的原油出口,近邻加拿大东部炼厂能够进口消化一部分纯属美国自己的问题,因为美国要求国油国运,问题是美国就没有跑沿海运输的油轮,所以美国东部的炼厂买不到便宜的美湾原油,给加拿大东边的炼厂捡了漏。西北欧也是近邻,可惜年纪大了,胃口不好,消化不动多少美国页岩油。

300-350万桶/日的美国原油出口,很多都要去亚太。美国出口的原油也是中东原油、西非原油、俄罗斯原油强有力的市场竞争者(不过亚太炼厂也不能上瘾)。

如果远东地区的需求突然塌陷,美国原油出口也无法独善其身。从中国原油涨库减少现货采购,影响到中东现货、基准原油期货纸货,再影响到Brent与迪拜或阿曼的价差,再影响到美国的出口,从而导致美国对区域外套利窗口的关闭,体现出来的就是WTI和Brent价差的缩窄。美国到欧洲套利窗口阀值4美元/桶(个人推荐参考值)。

上述套利窗口因为疫情冲击影响而关闭,是短期的市场逻辑,长期看显然又不可能维系,因此,看看远期的跨区结构,又应该是处于开启阀值的状态。

三、中东-亚太跨区价差

考虑数据获取的方便性,还是建议用DME阿曼与SC来构建中东-亚太跨区价差。

需要理解的规则是:DME阿曼原油交易的第一行(首行)合约的月份是当前月M月+2,也就是说现在交易的阿曼原油首行期货合约的月份是4月份的合约,交割月份即提油期是4月份。

SC原油期货目前的第一行合约是3月份,第二行合约是4月份(已经成为主力合约)。显然无法通过买入4月份的阿曼原油期货给我们4月份的上海原油期货进行交割。所以,随着交易活跃性的增加,产业客户的参与增多,个人认为上海原油期货的主力合约后置迟早的事情。

疫情对中国石油需求的冲击是巨大的。炼厂先降原油加工量,然后涨原油库存,削减3-4月份的原油采购,因此对市场的冲击体现需要1个月的时间,并会影响到3个月后到货安排。

同理,对于中东-亚太的跨区价差,也应该存在短期的套利窗口关闭的问题。但是由于亚太进口庞大,SC合约设计上近端合约无法得到国际原油现货市场的补充,因此SC在月差上也最快得到反映,近端合约弱于远端合约(头三个月看较为明显)。

而跨区套利比较应该是针对SC的第三行合约和外盘阿曼现货即首行合约进行对比,这个套利窗口应该也可以关闭。结合运费变化大家可以自行计算。

因此,在月差结构变化和反馈的基础上,也要留意一下跨区价差的变化。原油频道>>

关键词:沙特

美国

---END---

投资原油,专业投资人选择美原油或布伦特原油

|