|

|

||

|

|

||

|

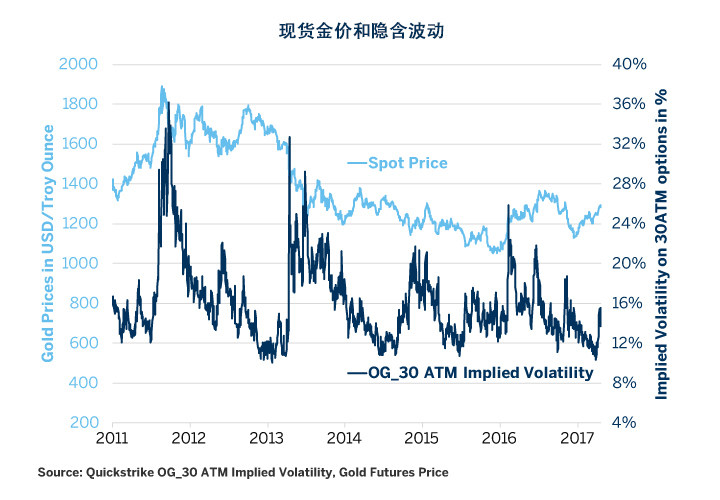

当前位置:Trading...交易时间网 >> 外盘资讯(美指-原油-黄金-白银-恒指-德指-外汇-商品) >> 黄金频道 金价可能大起大落,唤醒沉睡的期权市场,并导致黄金期权出现明显更高的隐含波动性 黄金频道(GOLD) | 黄金开户 ·黄金配资 ·黄金喊单 ·黄金交易指导 Trading.交易时间网(infointime.net)讯——11月8日美国大选过后的一个半月,由于市场预期新总统的财政刺激方案将提振美国经济并推动利率上行,金价急跌12%。然而,此后特朗普的政纲遭遇重重障碍,金价再度反弹,收复大选后的大部分失地。此外,黄金期权从近期低位节节上升,但隐含波动性低于14%,令黄金期权处于史上低价(图1)。有关此话题的播客可点击这里收听。 展望未来,金价可能大起大落,唤醒沉睡的期权市场,并导致黄金期权出现明显更高的隐含波动性。尽管金价受多个影响因素,但我们认为以下两个因素扮演着重要角色:对美国调整货币政策的预期。黄金开采量的变化。 图1:金价及隐含波动性陷入低谷

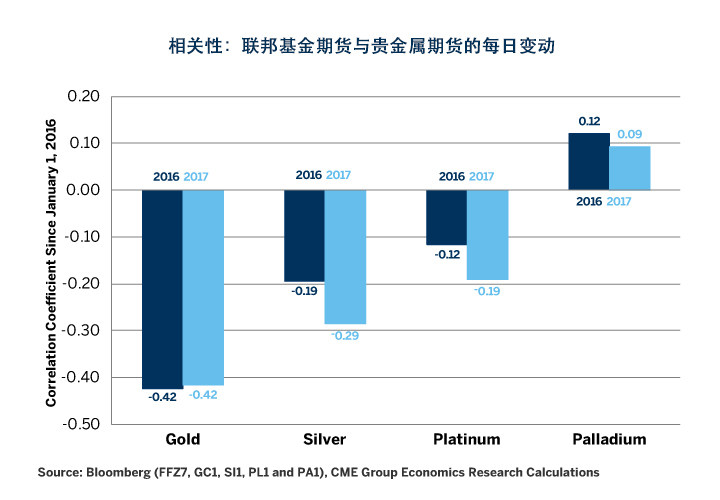

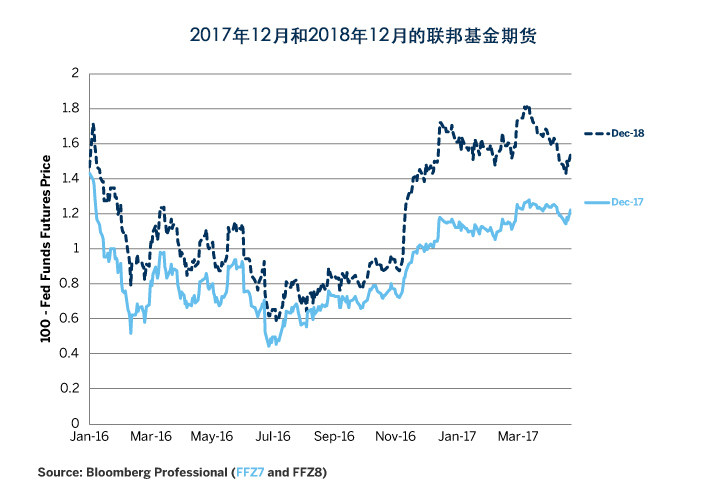

美国货币政策与金价 美国货币政策将影响金价,在某些方面来说可以说是违反直觉的。美国是一个相对无足轻重的金饰消费国。2016年,美国人消费的金饰只占全球售出金饰的约3%。这与中国和印度的销量相比显得失色,中国和印度2016年分别占全球销量33%及25%。连欧洲人也比美国人喜爱金饰,2016年约占全球销量15%。 金价之所以受到美国货币政策强烈影响的原因相对简单:金价以美元计价。如美联储采取降息或扩大量化宽松措施等任何令美元贬值的行动,都倾向削弱美元,惠及黄金持有人。相反,如美联储采取缩减量化宽松措施或加息等行动推高美元,则倾向推低金价。 现货金价的每日变动与联邦基金期货利率的每日变动之间的高负相关性足以证明(100减联邦基金期货合约价格)。如对于美联储紧缩政策的憧憬升温,金价倾向下行,相反亦然。此外,相对于白银、铂金和钯金等其他贵金属,黄金对于美国利率预测变动的负敏感度更高(图2)。 美国大选过后,加息憧憬升温,拖累金价。然而,自2016年12月底以来,随着特朗普的政纲连番受挫,市场对于美联储加息的憧憬降温(图3)。事实上,特朗普至今仍未有任何内政政策获国会通过。医疗改革惨败收场。税务改革仍在讨论之中。尽管政府表示即将提出税务方案,但能否通过国会仍是未知之数。政府继续主张增加基建开支,但尚未提出详细方案,方案落实后,国会会有何反应现在尚未明朗。 因此,黄金是特朗普政纲受挫风险的最终对冲工具。如政府未能落实其计划,金价可能上扬。如政府取得成功,金价可能下试甚至跌穿12月低位。尽管特朗普的总统之路看来一开始就荆棘满途,但不要立即宣布他失败:过往多届政府都花上数以月计或数以年计时间方能达成目标。 图2:黄金是对联邦基金期货变动最(负面)敏感的贵金属

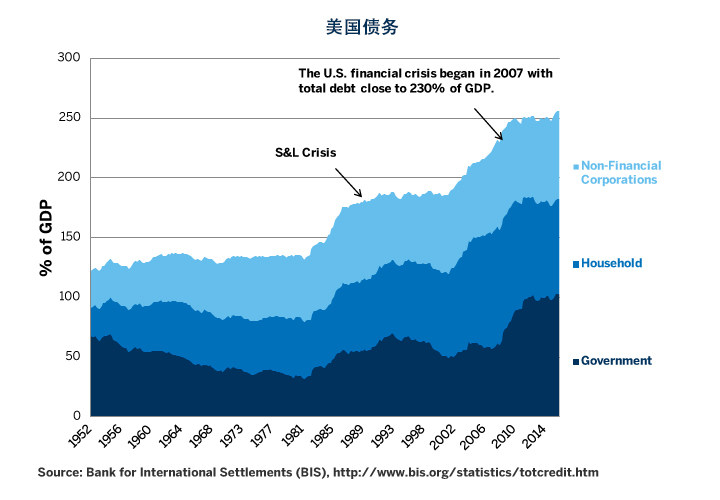

美国货币政策鹰派人士的麻烦和黄金持有人的好消息是通胀压力依然不明显。整体消费物价指数(CPI)同比增长2.4%,但可能正在触顶,而核心消费物价指数则同比增长2.0%。油价2016年2月触底,6月回升至每桶约50美元的当前水平。随着第二季及第三季通胀数据开始出炉,这将倾向拖低整体消费物价指数通胀率的同比增速。此外,尽管就业市场紧张,工资增长仍然温和,核心消费物价指数尚未有大量持续上升压力的证据。 除了就业市场和通胀的中期问题外,还有一个重大长期理由相信美联储无法在不损害美国经济的情况下过度激进加息:美债水平仍是一笔天文数字。自从2008年金融危机爆发以来,美国一直没有进行去杠杆。自从2008年金融危机爆发以来,美国一直没有进行去杠杆。更具体地来讲,公共部门的大规模加杠杆足以抵消私营部门的温和金融危机后去杠杆。美国总债务仍然高于国内生产总值的250%(图4)。这比任何其他因素更能证明为什么尽管失业率只有4.5%,但联邦基金目标利率却仍然低于1%。2007年当失业率处于类似水平时,联邦基金期货利率为5.25%。如美联储现在将利率上调至此水平,美国将可能重现1930年代那样的经济大萧条。 固然,可以想象金融业放宽监管可能造成私营部门债务再一次螺旋式上升的情景。假如真的发生,美联储可能必须进一步加息多,但这有可能会引发金融危机。在金融危机真的爆发前都会不利黄金,其后则可能非常利好。假设这种情况不出现,则美联储的现行紧缩周期可能逐步结束,联邦基金目标利率维持在2-3%区间。短期来说,这对黄金来说并不是好消息,但假如美联储倒置收益率曲线,担心经济衰退及其后的宽松周期应对黄金有利。 图4:什么去杠杆?

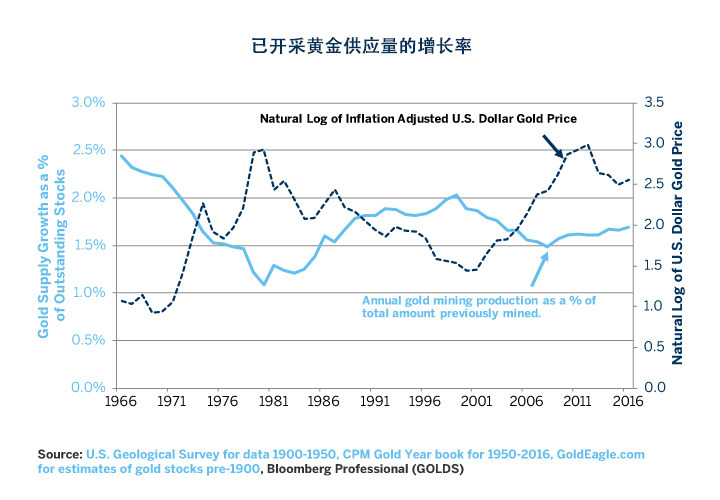

尽管需求因素往往被视为对黄金来说非常重要,但切勿忽视供应所带来的影响。当黄金开采量增加时,金价倾向下跌。1980年至1998年期间及2010年以后的时间正是如此。当黄金开采量减少时,金价倾向上扬。1960年代末、整个1970年代以至1999年至2009年期间,都出现黄金开采量减少,同时金价上扬的情况(图5)。 图5:黄金开采量是金价同比强劲上涨的一个驱动因素

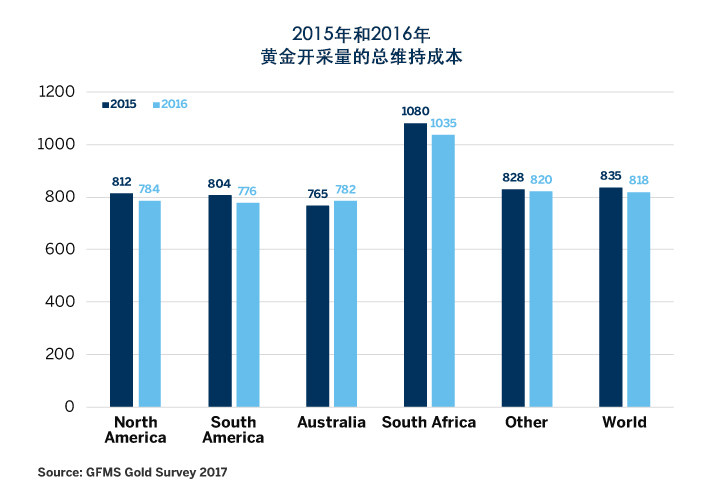

尽管黄金开采仍然有利可图,但并不保证开采量将继续增加。但它的确为进一步投资提供强大诱因,这可能导致开采量上升。假如黄金开采供应量继续增加,考虑到其他因素,可能对金价颇为不利;假如美联储加快紧缩步伐,可能扩大黄金跌幅,假如美联储改变政策,放宽货币政策,则可能抑制升势。 图6:生产的总维持成本远低于当前价格

--END--

★ 知否 |

Trading..交易时间网~不可不知的交易常识 ★

世界上黄金两大价格标杆,美国黄金和伦敦金,其中美黄金是避险品种之王,黄金的定价标杆,通常公众和媒体谈到黄金涨到多少美金/盎司的时候指的就是美黄金,美黄金全称是COMEX黄金,是在全球最大的金属交易市场COMEX上市的品种,交易代码GC。 其他所有的黄金现货/期货品种,包括但不限于:中国黄金交易所的黄金、上海期货交易所的黄金、香港贸易场的黄金、各类外汇平台推出的CFD黄金,以及国内各种现货平台的现货黄金等品种的价格走势都要跟踪美黄金(COMEX黄金)的报价,相当于是美黄金的影子品种。 所以,进行贵金属投资最佳的选择——就是美黄金(COMEX黄金,GC)或美白银(COMEX白银,SI),CME Group(芝商所集团)旗下COMEX交易所上市的品种——基于经纪商模式,无点差·无滑点·无交易时间限制·无息加资金杠杆,所有交易全部进入全球市场进行撮合,不存在平台与客户对冲头寸的情况。 2017年特朗普入主白宫,欧洲进入大选年,风险事件激增,贵金属日均波动进一步走阔,平均每日都有超过300%的收益空间! 3000元人民币就可以做一手,17个波动就是一倍的收益空间!且有很多事件和数据提升波动性: ☆ 每周的“初请失业金数据”,每月的“美国大非农(劳工部·非农就业人数报告)”、“小非农(ADP·非农就业人数报告)”、通胀(PPI&CPI)和消费信心及零售数据 ,贸易帐数据,GDP数据; ☆ 每年八次的联邦公开市场委员会(The Federal Open Market Committee ,FOMC)美国利率决定;以及欧洲、英国、日本等重要央行的利率调整等。 ☆ 英国脱欧、法国大选、荷兰大选、德国大选、意大利大选、欧洲银行业危机等重大风险事件等。

|

友情链接 中国证监会 美国商品期货委员会(CFTC)香港证监会(SFC)英国金融行为管理局(FCA)芝商所集团(CME Group)LMEICE 港交所 新交所 JPX 德意志交易所(DHE)上期所 郑商所 大商所 中金所

横华国际 东方金控 中国中期 永安期货 海通期货 凯投宏观 Zerohedge 高盛 摩根士丹利 摩根大通 花旗 德意志银行 野村证券 瑞士信贷 瑞银集团 汇丰 富国银行 三菱日联 美国银行 巴克莱 法巴 法兴 加拿大皇家银行 苏格兰皇家银行 渣打银行 YAHOO CNBC CNN 华尔街日报 DOWJONES 纳斯达克 标准普尔 MARKETWATCH BBC ABC IHSMarkit FT

美国能源信息署(EIA) 美国石油协会(API) 贝克休斯 石油输出国组织(OPEC) 国际能源署(IEA) 美国劳工部(BLS) 美联储(FED) 特朗普官方Twitter ADP 英国央行 日本央行 中国央行 欧洲央行 欧盟 欧盟委员会 美国国会

知乎 百度 Google 腾讯 淘宝 搜狐 新浪 网易 豆瓣 58同城 360 凤凰 哔哩哔哩 hao123 微博 天涯 新华 中国 天涯BBS 东方财富 和讯 人民 央视 财经 互动百科 金投网 知道 百科 贴吧 文库 新闻 |

|