|

|

||||||||||||||||||||||||||||||||||||||||

|

|

||||||||||||||||||||||||||||||||||||||||

|

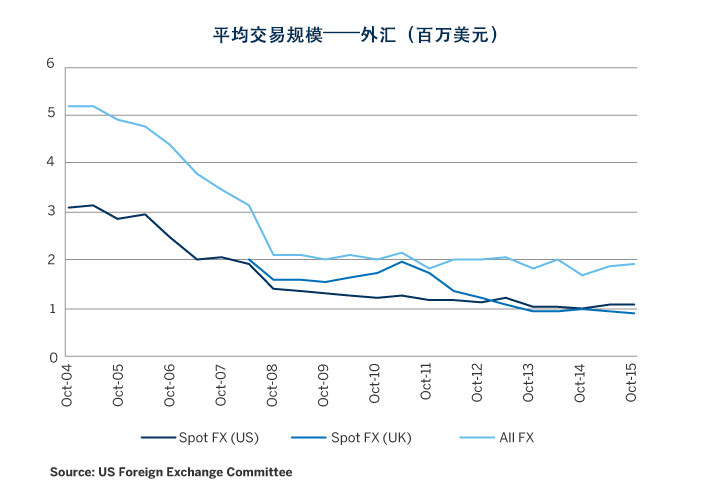

当前位置:Trading...交易时间网 >> 要闻 外汇交易一度是中央银行、商业银行和大型公司等机构的专属领域,但如今零售外汇或外汇期货交易也开始繁荣 要闻(Focus) | 原油开户·恒指开户·德指开户·外汇开户·黄金开户 Trading.交易时间网(infointime.net)讯——外汇期货是全球第一种金融期货合约。外汇交易一度是中央银行、商业银行和大型公司等机构的专属领域,但如今零售外汇或外汇期货交易也开始繁荣。外汇期货交易的历史可以追溯到20世纪70年代,当时芝商所时任主席梅拉梅德(Leo Melamed)设立国际货币市场(IMM)。 当布雷顿森林(Bretton Woods)国际货币体系解体之后,美国总统尼克松(Richard Nixon)于1971年8月关闭黄金窗口,终止美元与黄金的可兑换性,各国被迫调整其货币对美元的汇率。这促使梅拉梅德先生推出外汇期货,这个想法得到诺贝尔奖得主兼经济学家傅利曼(Milton Friedman)的支持,他长期以来一直倡导浮动汇率制。 外汇期货市场于1972年5月16日开始交易。 在第一天结束时,交易的合约为333份,涉及的货币包括英镑(GBP)、加元(CAD)、瑞士法郎(CHF)、德国马克(DEM)和法国法郎(FRF)。 到1972年底,交易的合约达到144,928份,十分可观。 创新促使零售外汇交易迅速增长 随着20世纪80年代外汇金融期货的发展,各大经纪商在外汇期货和场外外汇现货市场之间积极进行套利买卖,为零售和机构客户带来了充足的流动性。 凡在期货经纪商(FCM)处开通帐户的零售期货交易者均可参与外汇期货市场,而且零售交易者的参与是此类产品早期取得成功的原因之一。 请注意,零售外汇交易自20世纪70年代以来一直保持增长。本文主要探讨20世纪90年代外汇电子平台问世以后的时期,这项创新导致零售外汇世交易量激增,并一直持续到今天。 20世纪90年代零售外汇的发展 在20世纪90年代之前,外汇交易由金融机构主导。互联网兴起后,最终导致交易软件纷纷涌现,为吸引零售外汇交易者的兴趣铺平了道路。随着外汇经纪商开始允许保证金交易,零售外汇交易在世纪之交迅速增长。 1996年前后,第一代基于网络的外汇世交易平台上线。零售客户可以在自己的个人电脑上参与外汇市场,买卖货币对。 起初,交易平台使用需要安装在家用电脑上的基本程序。随着界面和绘图工具的改善,出现了更为创新的平台解决方案。今天,零售外汇交易者可以在手机上通过基于网络的平台进行交易。 随着零售外汇市场的成长,机构外汇市场逐渐与之融合。机构现货外汇交易的平均规模从21世纪10年代初的每笔交易500万美元以上降至大约100万美元,与零售现货外汇交易相近。 图1:外汇交易规模缩小

图2:零售外汇市场规模可观

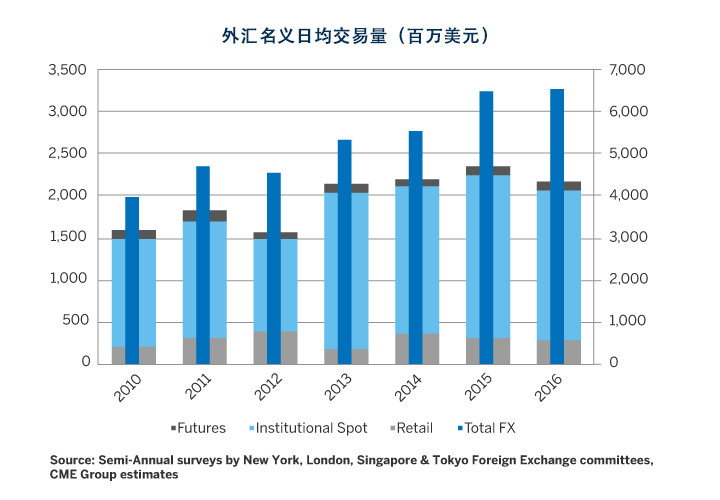

全球现货外汇交易总量为每天大约2万亿美元 在2013年的三年调查(Triennial Survey),国际清算银行首次将零售外汇交易量作为单独的类别加以报告。今年9月发布的2016年三年调查显示,全球现货外汇日均交易量(ADV)稳定保持在大约每天2.0万亿美元至2.1万亿美元。

分析师根据各大银行外汇委员会发布的半年调查作出的估算也印证了这一点,如图2所示。 根据三年调查,零售外汇日均交易量(ADV1从2013年的1850亿美元增至2016年的2380亿美元2其他人估算3零售外汇日均交易量于2012年达到4150亿美元的峰值。10大零售外汇货币如图3所示,其中大多数货币都以美元为对手进行交易。 零售外汇交易者概况 尽管被贴上“零售”的标签,但这类交易大多由以前的交易所、银行和对冲基金类交易者完成,他们如今在专业的家庭办公室或卫星办公室通过电脑进行交易。 图3:截至2016年4月的零售外汇交易量

个人非专业交易者仅占零售外汇市场交易量的一小部分。 零售外汇交易者大多根据对宏观经济事件走向的看法进行交易。套利买卖策略并不常见,因为套利需要等待价格趋同,而这可能需要数周时间,容易束缚资本。零售外汇交易者主要是当天交易,而不持有定期交易头寸。 零售外汇交易在亚洲通常通过经纪商完成 单一银行入口及Currenex和FXall之类的电子通讯网络(ECN)一般不允许零售客户使用其平台。零售外汇交易者大多通过零售外汇经纪商买卖外汇,或通过期货经纪商买卖外汇期货。零售外汇经纪商使用的各种成本模型将另文分析。 零售外汇经纪商提供现货外汇或外汇期货的差价合约 供亚洲零售客户买卖的常见外汇产品是差价合约(CFD)。这是一种由自己向客户提供报价和买卖价差的经纪商设立的合约。经纪商通常将所有小型买卖盘合并为一个较大的买卖盘,并在场外(OTC)市场买卖大型买卖盘(通过EBS BrokerTec、电子通讯网络或银行入口)。 eTrade和TD Ameritrade之类的零售外汇经纪商也可以帮助零售交易者买卖外汇期货合约。 期货与现货对零售交易者几乎没有差别

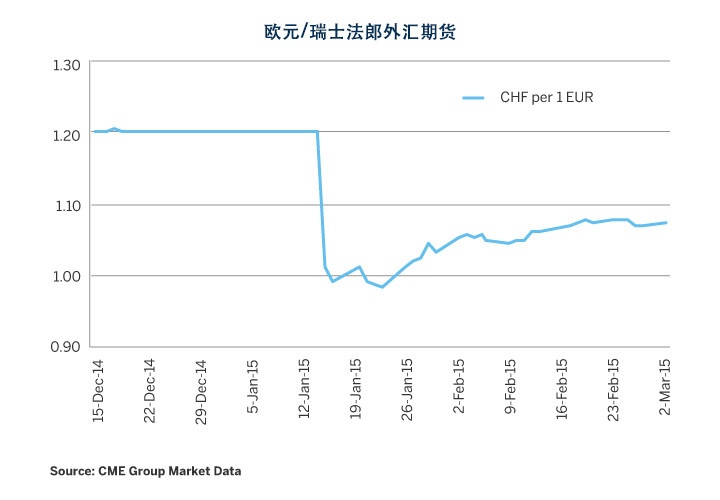

基本上,期货合约是一种在预设的将来日期按预设的价格买卖商品的协议。交易者可以买入2016年12月到期的合约,以及另一份于2016年12月到期的合约,两者的标的资产相同。 在机构外汇交易中,头寸的持有期限可能相对较长,现货与期货之间的价差以及不同到期日的期货合约之间的价差或许很大。 但是,零售外汇交易者持有头寸的时间往往相对较短,从几天到几分钟不等。他们买卖流动性最强的期货合约月份。因此,从交易策略而言,差价合约与期货之间的价差对零售交易者基本上无关紧要。 不过,在买卖外汇差价合约时,需要谨慎考虑双边风险敞口。 外汇期货可更有效地减轻风险 场外工具与期货合约之间的重要区别在于所采取的风险缓和措施。美国的《多德-弗兰克法案》和《消费者保护法》,以及欧盟(EU)的《金融工具市场指令》(MiFID)提倡在受监管的交易所对所买卖的场外产品进行中央清算,证明其重视通过有力的风险控制系统来保护零售投资者。 外汇期货交易的重要优势是通过清算所进行中央清算,可减轻风险。零售外汇经纪商在提供外汇差价合约时面临双边信用风险。在下文所述的瑞士法郎事件中,便可看到未清算和结算的双边信用风险可能对经纪商和零售交易者带来的损失。 瑞士法郎事件的影响 2015年1月15日,瑞士国家银行(SNB)出人意料地宣布决定停止支持欧元/瑞士法郎汇率6。其背景是瑞士国家银行认为,由于欧元对美元贬值,因此再无理由将其货币的汇率上限固定在每欧元1.20瑞士法郎。当天瑞士法郎汇率应声跌至每欧元0.99瑞士法郎。 图4:影响外汇市场的“瑞士法郎事件”

向经纪商下止损盘的差价合约交易者无法按止损价格执行这些交易。零售外汇经纪商无法从现货外汇流动性提供商或主力经纪商处获得对应的价格。由于瑞士国家银行将瑞士法郎与欧元脱钩的行动,许多零售外汇经纪商蒙受数百万美元的损失。 相比之下,外汇期货市场安然渡过动荡,没有出现支付违约或实物交割违约。美元/瑞士法郎及欧元/瑞士法郎期货市场在整个交易日保持充足的流动性,并且所有通过CME Clearing House清算的合约全部结算。 瑞士法郎事件之后监管收紧 由于瑞士法郎事件,有些司法辖区对外汇交易可用的杠杆额设立限制,主要目的是保护零售交易者。 例如,即使零售外汇经纪商在其网站的广告中宣称杠杆可达200倍,但当地央行会设立限制。也就是说,在许多亚洲市场,适用于零售客户的实际杠杆限制可能只有其保证金的20倍或以下。 有些国家的金融监管机构还强制要求零售外汇经纪商就此类交易活动发布安全警告。 亚洲零售外汇交易活跃 频繁向亚洲零售市场推广外汇交易是获得利润的快捷方法。但是,零售外汇交易者不享有机构交易者的金融保护。在美国,《多德-弗兰克法案》和《消费者保护法》要求将衍生工具交易转移到受监管的交易所完成,例如芝商所。 由于零售外汇交易的监管收紧,美国通过在线入口进行交易的零售外汇客户数量与以往相比有所减少。但是,亚洲监管执法机构的严格程度或许不如美国,零售外汇仍然是亚洲外汇市场中较为活跃的一个类别。 零售外汇经纪商提供更多的产品 零售外汇市场走向主要取决于波动。尽管存在诸多限制和严格的监管,零售外汇市场仍然保持活跃,目前全球每日交易量超过2820亿美元7。 由于市场监管和审查更为严格,提供外汇差价合约的零售经纪商对客户设立更高的抵押品要求,并下调零售外汇交易者的杠杆率。 不过,由于风险缓和意识增强,零售经纪商不断扩大其产品组合,将期货产品收入其中,零售市场一度认为期货产品“风险过高”,但其风险缓和特性日益得到认可。

--END--

★ 知否 |

Trading..交易时间网~不可不知的交易常识 ★

国内越来越多投资人开始投资原油、黄金白银等大宗商品;美元、欧元、英镑、日元等外汇;道指、德指、恒指、日经等指数期货。不过,很多的投资人都是在不规范的平台或做市商平台、甚至诈骗平台上交易而不自知。 以原油为例,原油有三大基准价格:分别是美原油(NYMEX OIL,WTI OIL),布伦特原油(BRENT OIL)和迪拜原油(Dubai crude oil)。因为美国是世界第一大经济强国,且长期占据原油产量世界前三及原油消费世界第一第二,因此NYMEX原油(WTI原油)就是原油的定价标杆——公众和媒体通常说到的原油涨到了X美金/桶,指的就是NYMEX原油的报价。 因美国金融市场非常成熟、高度发达,原油交易的参与群体众多,因此流动性、波动性全球最佳,长期位居世界商品成交量及持仓量第一。同时,原油属于最基础商品,对很多下游品种的价格有着巨大影响,因此美原油(NYMEX原油,WTI原油)被称为商品之王。 其他所有的原油现货/期货品种,包括但不限于:国内各种现货平台的现货原油/沥青等品种,各类外汇平台推出的CFD原油,以及国内上海期货交易所上市的沥青等品种的价格走势都必须跟踪美原油(NYMEX原油,WTI原油)的报价,都相当于是美原油的影子品种。 所以,进行原油投资最佳的选择——就是美原油(NYMEX原油,WTI原油),CME Group(芝商所集团)旗下NYMEX交易所上市的品种——基于经纪商模式,无点差·无滑点·无交易时间限制·无息加资金杠杆,所有交易全部进入全球市场进行撮合,不存在平台与客户对冲头寸的情况。 3000元人民币就可以做一手,波动40个点就是一倍的收益空间!且有很多事件和数据提升波动性: ☆ 每周的“美国石油协会(API)原油库存报告(周报)”、“美国能源信息署(EIA)原油/汽油/库欣库存报告(周报)”、“油服贝克休斯石油钻井数(周报)”、“美国商品期货委员会(CFTC)持仓报告(周报)”; ☆ 每月的“美国能源信息署(EIA)”、“国际能源署(IEA)”、“石油输出国组织(OPEC)”三大机构的月度原油市场报告,“美国大非农(劳工部·非农就业人数报告)”、“小非农(ADP·非农就业人数报告)”、通胀(PPI&CPI)和消费信心及零售数据; ☆ 每年八次的联邦公开市场委员会(The Federal Open Market Committee ,FOMC)美国利率决定; ☆ 每年两次的石油输出国组织(OPEC)大会的重大决议(减产、冻产等),以及决议执行情况等。

嘉信盈泰——CME会员经纪商通道 原油·白银·外汇·指数·商品

|

友情链接 中国证监会 美国商品期货委员会(CFTC)香港证监会(SFC)英国金融行为管理局(FCA)芝商所集团(CME Group)LMEICE 港交所 新交所 JPX 德意志交易所(DHE)上期所 郑商所 大商所 中金所

横华国际 东方金控 中国中期 永安期货 海通期货 凯投宏观 Zerohedge 高盛 摩根士丹利 摩根大通 花旗 德意志银行 野村证券 瑞士信贷 瑞银集团 汇丰 富国银行 三菱日联 美国银行 巴克莱 法巴 法兴 加拿大皇家银行 苏格兰皇家银行 渣打银行 YAHOO CNBC CNN 华尔街日报 DOWJONES 纳斯达克 标准普尔 MARKETWATCH BBC ABC IHSMarkit FT

美国能源信息署(EIA) 美国石油协会(API) 贝克休斯 石油输出国组织(OPEC) 国际能源署(IEA) 美国劳工部(BLS) 美联储(FED) 特朗普官方Twitter ADP 英国央行 日本央行 中国央行 欧洲央行 欧盟 欧盟委员会 美国国会

知乎 百度 Google 腾讯 淘宝 搜狐 新浪 网易 豆瓣 58同城 360 凤凰 哔哩哔哩 hao123 微博 天涯 新华 中国 天涯BBS 东方财富 和讯 人民 央视 财经 互动百科 金投网 知道 百科 贴吧 文库 新闻 |

|||||||||||||||||||||||||||||||||||||||